Le HS Code — aussi appelé HS Code import export, HS Code douane, code douanier, code SH ou code tarifaire — est l’un des éléments les plus importants de toute classification douanière lors d’une importation.

Un bon HS Code = moins de frais + moins de risques de blocage + prévision du budget des taxes d’importation.

Un mauvais HS Code = surcoûts + amendes + retards en douane + mauvaise prévision du budget des taxes d’importation.

Dans cet article, on va voir comment choisir le bon HS Code, éviter les erreurs et réduire les frais de douane légalement.

1. HS Code : définition et rôle en douane

Le HS Code (Harmonized System) est un code international de 6 à 10 chiffres qui sert à classifier tous les produits lors du commerce international.

Le HS Code est utilisé par les administrations douanières du monde entier pour assurer une classification douanière uniforme des marchandises.

Il sert à déterminer :

- les droits de douane

- la TVA à l’importation

- les documents obligatoires

- les contrôles possibles

- les restrictions (CE, normes, licences, anti-dumping…)

En résumé : sans HS Code, impossible d’importer.

Avec un mauvais HS Code, tu paies trop.

2 Structure du HS Code : que signifient les chiffres du code douanier ?

Structure du HS Code : comprendre les chiffres du code douanier

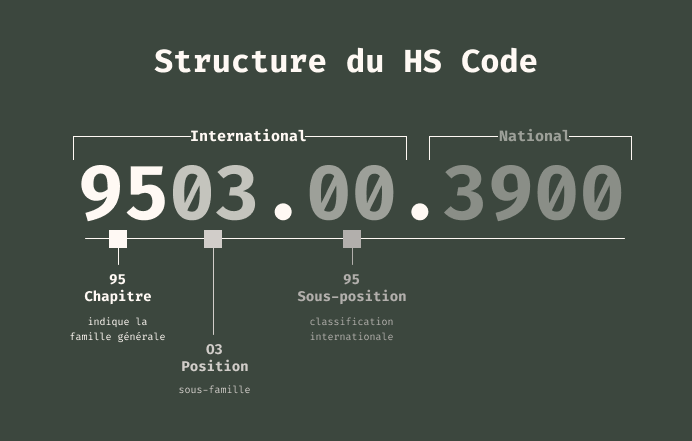

Le HS Code (ou code douanier) est structuré de manière logique et hiérarchique.

Chaque groupe de chiffres apporte une information précise sur la marchandise.

Un HS Code se compose généralement de 6 à 10 chiffres, selon le pays d’importation.

Décomposition d’un HS Code

Exemple : 6109.10.00.00

- 61 → Chapitre

Articles d’habillement et accessoires, en bonneterie - 6109 → Position

T-shirts, maillots de corps et articles similaires - 6109.10 → Sous-position HS

En coton - 6109.10.00 → Nomenclature européenne (TARIC)

Précisions douanières UE - 6109.10.00.00 → Code national

Utilisé pour les statistiques et mesures spécifiques

Les 6 premiers chiffres sont internationaux

Les chiffres suivants dépendent du pays (ex : TARIC pour l’UE)

Comprendre la structure du HS Code permet d’éviter les erreurs de classification douanière et d’identifier des opportunités légales de réduction des frais de douane.

3. Pourquoi le HS Code change le montant des frais de douane ?

Chaque HS Code possède un taux de droit de douane différent, allant de 0% à 30% ou plus selon :

- le type de produit

- sa composition

- son usage

- son origine

Exemple concret :

Un t-shirt en coton (HS Code 6109.10) importé depuis la Chine vers l’Union européenne est soumis à :

- 12 % de droits de douane

- + TVA à l’importation (ex. 20 % en France)

En revanche, le même t-shirt importé depuis le Bangladesh:

- Peut bénéficier d’un pourcentage moins élevé s’il est fait à la main

- peut bénéficier d’un taux de droit de douane réduit à 0 % grâce au régime préférentiel,

à condition de fournir un certificat d’origine valide.

Les produits technologiques ont souvent 0% de droits ce qui est un énorme levier d’économie pour les importateurs.

Comment le HS Code impacte directement les frais de douane

| Élément analysé par la douane | Rôle du HS Code | Conséquence financière |

|---|---|---|

| Type de produit | Chaque catégorie de marchandise possède un taux de droits spécifique | De 0 % à plus de 30 % de droits de douane |

| Matière dominante | La classification douanière dépend du matériau principal | Écart possible de 5 à 15 % de droits |

| Usage réel du produit | La douane classe selon l’usage principal réel | Mauvais HS Code = redressement |

| Produit fini ou pièce détachée | Les pièces détachées sont souvent moins taxées | Économie fréquente de 3 à 10 % |

| Origine du produit | Détermine l’accès aux accords préférentiels | Droits réduits voire 0 % |

| HS Code TARIC | Ajoute les mesures spécifiques de l’UE | Anti-dumping, taxes additionnelles |

| Description sur la facture | Guide l’interprétation du douanier | Description vague = HS Code le plus taxé |

| Renseignement Tarifaire Contraignant (RTC) | Sécurise juridiquement le HS Code | Aucun risque de contestation pendant 3 ans |

Ne prenez aucun risque

Une simple erreur de HS code peut vous coûter très cher.

Laissez-nous gérer avant qu’il ne soit trop tard.

4. Comment choisir le bon HS Code Méthode débutant (rapide)

Comment trouver un HS Code fiable est l’une des questions les plus fréquentes en import export, surtout chez les nouveaux importateurs.

- Identifier le matériau principal

(plastique, métal, textile, électronique, bois…) - Identifier la fonction du produit

(outil, vêtement, machine, accessoire, pièce détachée…) - Vérifier la description dans le Système Harmonisé

- Croiser avec le TARIC européen pour connaître les taux

Pour vérifier un HS Code TARIC, il est indispensable de consulter la base officielle européenne afin de connaître les droits de douane applicables.

Méthode suffisante… mais pas sécurisée pour les gros volumes.

5. Comment trouver le bon HS Code Méthode professionnelle (pour réduire les frais légalement)

1. Analyse technique du produit

- composition détaillée

- utilisation réelle

- schémas / fiches techniques

2. Comparaison de plusieurs codes candidats

On choisit le code le plus précis et le plus favorable dans la légalité.

3. Vérification auprès du TARIC

Pour connaître :

- droits de douane

- TVA

- mesures anti-dumping

- restrictions éventuelles

4. Demande d’un Renseignement Tarifaire Contraignant (RTC)

C’est la méthode ultime pour sécuriser ton HS Code :

La douane t’oblige pendant 3 ans à appliquer ce code.

Et surtout, elle ne peut pas te reprocher ton choix.

6. Les erreurs les plus fréquentes avec le HS Code

Erreur 1 : Choisir un HS Code “au hasard”

Risque : surpaiement de droits, blocage, suspicion de fraude. Une erreur de HS Code douane est l’une des principales causes de redressement lors d’un contrôle à l’importation.

Erreur 2 : Copier le code du fournisseur

70% des codes donnés par les fournisseurs sont faux ou approximatifs.

Erreur 3 : Mal décrire le produit dans la facture commerciale

Si la douane ne comprend pas le produit, elle choisit le code le plus taxé.

Erreur 4 : Mélanger les matières

Ex : “chaussure cuir + textile” = taxée selon la matière dominante.

Pour trouver un HS Code marchandise, il faut analyser la matière, la fonction et l’usage du produit, puis vérifier le classement via le système harmonisé et le HS Code TARIC.

7. Comment réduire légalement les frais de douane grâce au HS Code ?

Voici les techniques utilisées par les importateurs avancés :

1. Classer une pièce détachée au lieu d’un produit complet

Très souvent, les pièces détachées ont 0% ou un taux inférieur.

Ex : pièces électroniques vs. produit fini.

2. Utiliser le HS Code basé sur la matière dominante

Ex :

- 60% plastique

- 40% métal

classé en plastique, souvent moins taxé.

3. Vérifier si le produit bénéficie de préférences douanières

Avec un certificat d’origine :

- EUR.1

- Form A

- RCEP

- UK origin …

Le taux peut passer de 8% → 0%.

4. Fractionner l’import en plusieurs ensembles

Pour certains produits, importer en “modules” permet une classification différente.

Strictement légal si structurellement indépendant.

5. Utiliser le mode de transport adapté

- Fret maritime LCL = plus de risques de contrôles

- Fret aérien = classification plus stricte mais plus rapide

Le choix du mode influence parfois la sensibilité douanière.

| Situation | Bon HS Code | Mauvais HS Code |

| Produit multi-matières | Classé selon matière dominante | Classé selon matière secondaire |

| Produit électronique | Code spécifique à 0 % | Code générique taxé |

| Machine modulaire | Modules classés séparément | Machine complète taxée |

| Produit importé sous accord | Origine justifiée (EUR.1) | Origine non prouvée |

| Import à gros volume | HS Code sécurisé (RTC) | HS Code contestable |

8. 15 situations réelles où un mauvais HS Code coûte cher

1 Un produit textile mal classé par matière dominante

Un vêtement majoritairement en coton classé comme synthétique peut subir 5 à 12 % de droits supplémentaires.

2 Copier le HS Code du fournisseur sans vérification est, selon moi, l’erreur n°1 des importateurs débutants

Les fournisseurs classent souvent selon leur pays, pas celui d’importation. Résultat : redressement douanier.

3 Déclarer un produit fini au lieu d’une pièce détachée

Les pièces détachées bénéficient souvent de 0 % de droits, contrairement aux produits assemblés.

4 Mauvaise description sur la facture commerciale

Une description vague pousse la douane à appliquer le HS Code le plus taxé par sécurité.

5 Confondre usage réel et usage théorique du produit

La douane classe selon l’usage principal, pas selon le marketing du produit.

6 Produits multi-matières mal analysés

Exemple : plastique + métal → classé métal alors que le plastique est dominant → droits plus élevés.

7 Machine complète au lieu de modules indépendants

Une importation en modules peut permettre une classification différente, si elle est structurellement justifiée.

8 Oublier les règles spécifiques aux produits électroniques

De nombreux produits électroniques bénéficient de 0 % de droits, mais uniquement s’ils sont correctement classés.

9 Erreur sur l’origine préférentielle

Sans certificat valide (EUR.1, Form A…), la douane applique le taux plein.

10 Confondre HS Code et code TARIC

Un HS Code correct mais un TARIC incomplet peut entraîner mesures anti-dumping ou taxes additionnelles.

11 Produit soumis à normes CE mal identifié

La douane peut bloquer la marchandise pour contrôle de conformité, même si les droits sont corrects.

12 Mauvaise classification des accessoires

Certains accessoires doivent être classés séparément du produit principal.

13 Changer de fournisseur sans revalider le HS Code

Une légère différence de composition peut modifier totalement le classement douanier.

14 Sous-estimer l’impact du HS Code sur la TVA à l’importation

La base TVA inclut les droits de douane : un HS Code plus taxé = TVA plus élevée.

15 Ne pas sécuriser le HS Code via un RTC

Sans Renseignement Tarifaire Contraignant, l’administration peut contester le code jusqu’à 3 ans en arrière.

9.Exemple réel : comment réduire les frais de douane grâce au HS Code

Produit : Machine automatisée avec capteurs + carte électronique

Fournisseur propose : HS Code 8479.89 (machines diverses) → 3,7%

Analyse pro :

- partie dominante = électronique

- usage = contrôle automatique

HS Code correct : 9032.89 (instruments de régulation) → 0%

Économie : 3,7% du montant CIF

Pour 30 000 € d’import : 1 110 € économisés.

Conclusion : un bon HS Code peut réduire tes coûts de 20 à 70 %

Pour les petits objets : impact faible.

Pour les gros volumes : impact énorme.

Le HS Code est le levier n°1 pour réduire tes frais de douane sans jamais sortir de la légalité.